私の定年は2040年代。

この時代がどうなっているか分からないので、予測本を読んでみた。

株式投資に対する考えは次のようになっていた。

現在はGAFAに代表されるように、最新技術への期待によって株価が上昇する。しかし、今後はテクノロジーよりも、政治が株価を決めることになるだろう。

例えば、アメリカによる対中関税と中国への報復関税は常態化、アメリカとEUの関税を巡った対立など。

このような時代に、一企業の可能性で株価を予想しようとするのはあまりにリスクが高い。

資産形成に勧めたいのは「株式のインデックスファンド」である。

これは、日経平均株価やダウ平均株価などの株式指標に連動するように運用している投資信託だ。

ざっくりいうと、「その国が大丈夫か」という視点で選ぶことができる。

なお、今後、日本の経済成長はほとんど見込めず、国の財政や社会保障の見通しも明るくない。

進んでいる道は間違ってない!!

NASDAQ100は危険かもしれない。S&P500であればアメリカ市場に投資するのとほぼ同じだ。全世界株(オルカン)は最強の分散投資。

たまに「ホームバイアス(自国の資産に多く投資をしてしまうという行動)」な人がいる。

それはみすみす機会損失をしている事に等しい。

個々の会社はどうなるか分からない。国もそう。

だけど世界全体で見れば人口増加に伴い経済は発展する!

だったら「世界株(オルカン)」に積立投資すれば、老後にお金に苦労しない人生が待っている!

[引用] 山崎元氏

これくらいキッパリと言ってくれる人に新社会人時代に会いたかった……。

イッツ・ア・スモールワールド!

There’s so much that we share

(訳)僕らが共有する事は沢山あるよ!

That it’s time we’re aware

(訳)今がその事に気づくべき時さ!

社内の先輩(X世代)に相談すると

金の話をすると心が貧しくなる

と言われ続けて投資の会話すらできなかった……。

世界株、S&P500、NASDAQ100を超えるには?

今の会社は定年が60歳のため、20年間投資すると定年を超えてしまう。

なので世界株投資を推奨されているにも関わらず、世界株の年利を超える方法を模索中だ。

方法としては、世界株の年利を超えるS&P500、NASDAQ100を少しだけ混ぜることになる。

同じく、NASDAQ100の年利を超えるにはNASDAQ100より年利の高い銘柄を少しだけ混ぜる。

重要なのはポートフォリオの中核をNASDAQ100でしっかりと固めた上で少しだけ遊び枠を持つという発想。

ポートフォリオの殆どを勝負枠で埋める必要はない……と書いてあった。

すごく当然かつ分かりやすい戦略!

ただ、バフェットですらトータル年利は20%程度なので、道は険しい。

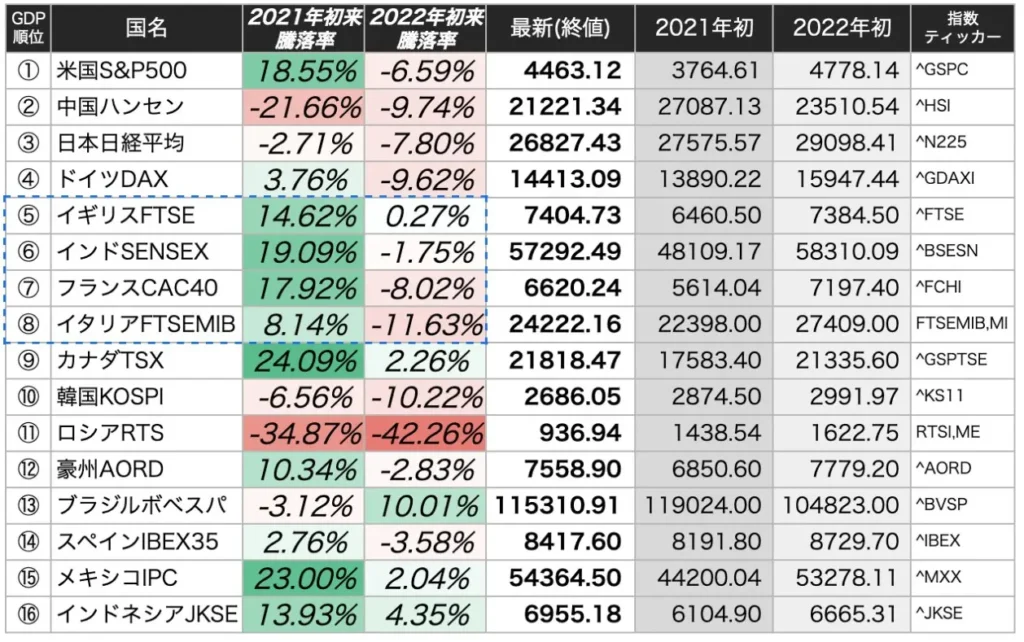

アメリカ以外の株価指数の年利を確認する

ツイッターを見ているとアメリカ以上に年利が良さそうな株価指数を見かける事がある。

[引用] 西垣内渉📗公務員のためのSNS&動画発信に有効!新しい広報の教科書著者

ただし結論から言うと、

やっぱりS&P500/NASDAQ最強

ベンチーマークとなる「S&P500(平均年利=21.34%、リスク(標準偏差)=19.01%)」にすら、届いていない。

ただし、あくまで過去の10年間で見た話。

直近3年、1年で見ると他国の成長も凄まじい。

なお、2050年に世界経済の成長を牽引するのは、ブラジル、中国、インド、インドネシア、メキシコ、ロシア、トルコの新興7カ国(E7)と言われている。

もうロシアは無さそうだし、中国はコロナで大打撃。

またもや作成、保存版!

MSCI インドネシア

世界4位約2.7億人の人口を有するインドネシア。インフラ整備も進み、投資環境も進んでいる。

年齢構成が若く労働人口も多い特徴があり、内需主導経済によって経済成長を遂げた。

MSCIの「インドネシア」インデックス。大型/中型株(時価総額の上位約85%)をカバー。

平均年利=2.86%、リスク(標準偏差)=16.55%となった。

ブラジル ボベスパ指数

ブラジル経済は、その広大な土地と豊富な人口を背景に、年によって成長率にバラつきはみられたものの、比較的堅調な景気拡大を続けた。

ブラジルの代表的な株価指数。サンパウロ証券取引所に上場している銘柄のうち、流動性が高い銘柄で構成される。

平均年利=7.55%、リスク(標準偏差)=18.57%となった。

MSCI チャイナ(中国)

中国は改革開放が始まった1978年から30年に渡って年平均9.9%の高度経済成長を続けて世界第2位の経済大国にまで発展。

MSCIの「チャイナ(中国)」インデックス。大型/中型株(時価総額の上位約85%)をカバー。

平均年利=9.63%、リスク(標準偏差)=22.27%となった。

ロシア RTS

ロシアは世界最大級のエネルギー輸出国。

原油高と個人消費の伸びが後押しし、新型コロナウイルスの感染拡大による前年のリセッション(景気後退)からも回復。

NEXT FUNDS ロシア株式指数・RTS連動型上場投信 (1324)。

東証に上場している国内ETF。「ロシア RTS」に連動する投資成果を出すよう設計・運用されている。

平均年利=10.52%、リスク(標準偏差)=26.88%となった。

MSCI トルコ

トルコは個人消費支出の増減がトルコ経済の成長を決定づける内需主導の経済。

MSCIの「トルコ」インデックス。大型/中型株(時価総額の上位約85%)をカバー。

平均年利=-0.89%、リスク(標準偏差)=32.46%となった。

メキシコ IPC指数

メキシコへの企業の生産拠点新設が増加していることなどを受けて経済拡大。

メキシコの代表的な株価指数。メキシコ証券取引所に上場している銘柄で構成される。

平均年利=4.1%、リスク(標準偏差)=9.93%となった。

インド BSE SENSEX

世界で2番目に人口が多く、発展途上国の中でも急速な経済成長を上げているインド。

BSE SENSEX (Bombay Stock Exchange Sensitive Index)。

インドのボンベイ証券取引所(旧ムンバイ証券取引所)に上場されている株式から構成した、インドを代表する株価指数。

平均年利=14.33%、リスク(標準偏差)=11.53%となった。

うーん、インドはS&P500超えするかも!と思ったけど残念だ。

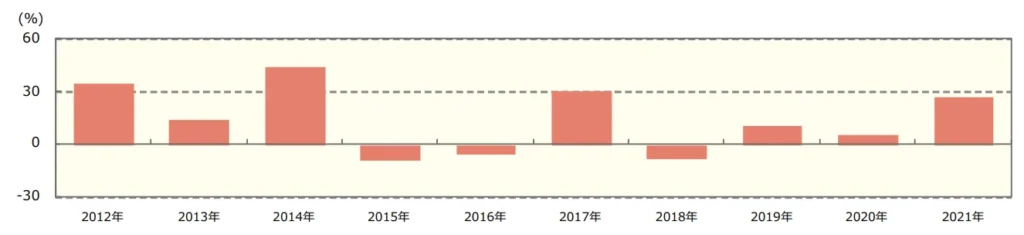

NIFTY 50

インド国立証券取引所に上場している最大のインド企業50社の加重平均を表すベンチマークインド株式市場指数。

この指標は単調増加でS&P500とほぼ同じような値動きをしている。

ただ年利を見るとマイナスの年が目立つね。

カナダ TSX

カナダの人口増加をけん引しているのは積極的な移民の受け入れであり、人口増加が経済成長を下支えしている。

カナダの代表的な株価指数。トロント証券取引所に上場している銘柄で構成される。

平均年利=6.02%、リスク(標準偏差)=11.32%となった。

MSCI エジプト

リストには無いけど、やたらエジプト推しをする人がいたので調べてみた。

エジプトは経済発展戦略の不在で経済発展が遅れた。

MSCIの「エジプト」インデックス。

大型/中型株(時価総額の上位約85%)をカバー。

平均年利=6.87%、リスク(標準偏差)=24.27%となった。

リスクだけ大きくて、これは投機に近い。

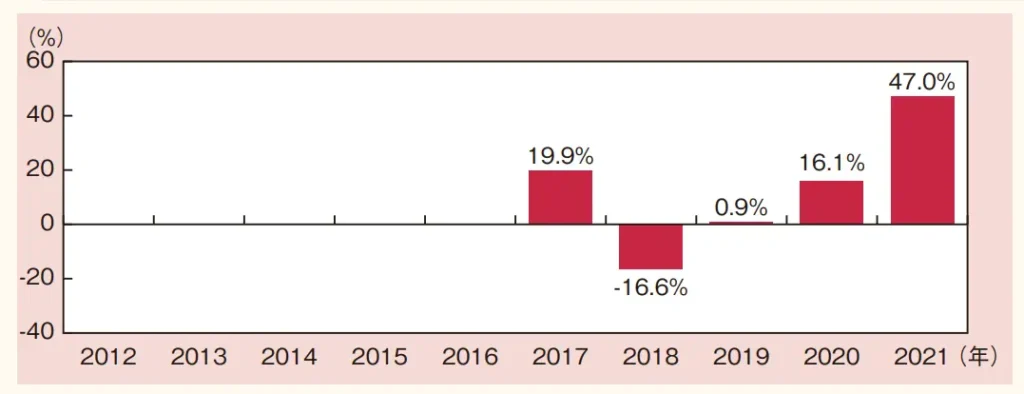

ベトナムVN指数

最後にベトナム。

ベトナムの輸出製品は、木製品(家具)、履物、衣料品といった軽工業品に代わって携帯電話や電子機器といったハイテク製品が大きな割合を占めている。

この輸出の成長により、他のアジア株式と比較して2015年以来大きく上昇しましたが、PER(株価収益率)は割高ではない。

目論見書を確認すると、平均年利=13.46%、リスク(標準偏差)=21.14%となった。

なんだ、大したことないな。と思うかもしれないが Yahooファイナンスの「投資信託リターンランキング(1年)」のトップは「ベトナム・ロータス・ファンド」。

みんな大好き「S&P500」と1年間のパフォーマンスを比べたら一目瞭然。

圧倒的なベトナムの進化!

因みに投資信託の手数料は3.3%(税抜 3.0%)、信託報酬は年2.167%。高いなぁ。

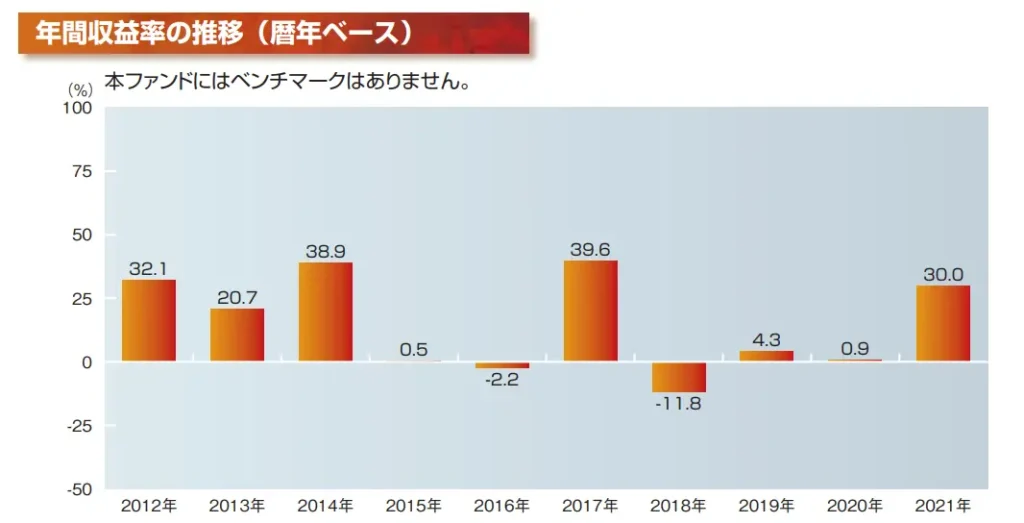

まとめ

インドはアメリカの利回りを超える可能性は無くはない。ベトナムも少し興味が出てきた。

そんなあなたには「SBI-SBIインド&ベトナム株ファンド」というものがある。

目論見書を確認すると、平均年利=15.3%、リスク(標準偏差)=18.06%となった。

トータルで見るとアメリカ強いな……

よく日本はこんな大国と戦争したよね。

戦争で儲けたい・得する人間の策略だったとしか思えないわ。