いいなー、いいなー、夫婦NISAっていいなー。

相方は頑なにNISA口座を作ってくれなない……。

相方「岸田総理が『NISA税』を検討しているってニュース出てるし、政府の思惑に踊らされたくないの!」

僕「お前はマスゴミに踊らされてるわ(怒」

……という気持ちをグッと堪える。

NISA税は無いと思うよ。他は有り得そうだけど。

新NISAの上限は「つみたてNISA 40万円」から「つみたてNISA 120万円+成長投資枠 240万円」で合計「360万円」投資できる。

つまり夫婦でやれば非課税枠が「3,600万円」、これはめちゃめちゃ大きい。

これだけで若ければ富裕層(金融資産1億)に届く人も多いはずだ。

僕「だったら、僕が口座を代理で作るね。」

と、3年間……雨ニモマケズ、罵声ニモマケズ、相方を説得してSBI証券口座申請(NISA契約)を作った。

よく耐えた俺!自分で自分を褒めたい!

これで無事口座ができれば早ければ5年以内に生涯3,600万円を非課税で投資に回せる事になる。

同じ考えの人は意外に多い。

でも、ちょっと待って欲しい。

毎年360万円を夫のお金で準備すると、妻にお金を渡すとみなされて「贈与税」がかかるんじゃないかな?

これって、皆さん気づいてる?

新NISAで妻の口座に360万円渡すと贈与税がかかるか?

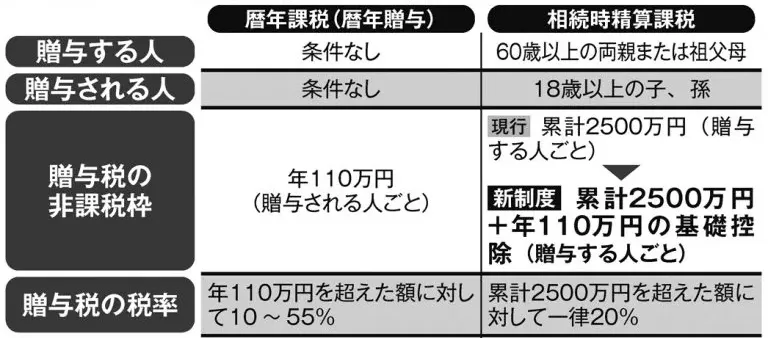

2024年1月に適用される新しい相続時精算課税制度では、累計2500万円までの特別控除とは別に

年間110万円

まで基礎控除が認められる。

でもつみたてNISAですら「年間120万円」を積立できるようになる。

この場合、贈与税はどうなるの?

で、結論

贈与税が、110万円超えた場合は必ず かかる

回避策は無い。

ガーーーン。

© tomoᕱ⑅ᕱ❤︎*゜/ID:83007241

【贈与税が掛からないパターン】

- 家族の生活に必要なお金(家賃、光熱費、食費などを妻の口座に振り込む等)

- 子どもの教育に必要なお金(学費、教材費、塾代、文具費などを現金で渡す等)

【贈与税が掛かるパターン】

- 高価な金品やモノをあげた場合(家、車などの高額な財産をあげた場合(名義変更した場合))

- 株式や金融商品をあげた場合、及びこれらのものを購入するための資金をあげた場合

夫の給料を一旦妻の銀行口座に入れてNISA運用する場合、まさしく贈与税がかかるパターンに該当する。

因みに、かつて私の母親が一時的に私の口座に300万円を入れた事があるが、その際に国税庁?かどこからか「贈与税の疑いがあるので目的を確認させて欲しい」と電話がかかってきた。

妻口座に資金を入れてNISAをする場合はどうすれば良い?

夫は満額の360万円を毎年 新NISAに投資できる。

これで5年間で満額の1,800万円をNISAにぶっ込める。

一方で相方の口座は、贈与税の年間基礎控除額が110万円のため、毎年110万円しか投資できない。

ようするに

新NISAは全額投資に17年間必要

となる(1,800万円÷110万円)。

……もう定年過ぎてるじゃんww。

一番得な方法は?

5年で新NISAに満額突っ込む(贈与税を支払う場合)

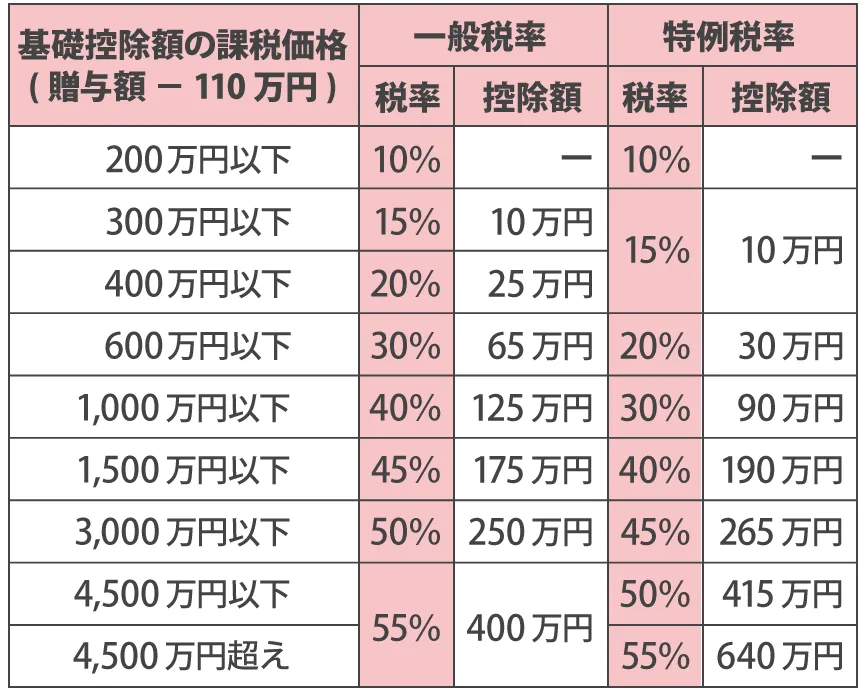

360万円のうち贈与税対象となるのは110万円を引いた250万円。

そして贈与税は200万円まで10%、250万円だとすると15%(控除額10万円)を取られる。

つまり、最短5年間で新NISAにつっこむ場合、支払う必要のある贈与税は次のような計算になる。

(250万円 x 0.15% – 10万円 ) × 5年間 = 262万5000円

「262万5000円」が支払う必要のある贈与税

想像より額が大きい……。

5年かけてオルカンを特定口座で購入(株の譲渡益を支払う場合)

今度は新NISAを使わず1,250万円を自分の特定口座で運用した場合の計算。

株の譲渡益は利益部分に対して一律 20.315%。

262万5000円 ÷ 0.20315 = 1292万1487円

つまり、

1,250万円を2,543万円(1,293万円の利益)

にできるなら贈与税を払ってでも即座に投資に回したほうが得になる。

これ、即座に全額投資信託を購入して年5%で運用すると15年必要という計算になる。

eMAXIS Slim 全世界株式(オール・カントリー)の平均的な利回りは、年利8.98%と書かれているので、それなら9年で達成する。

ただし、将来は 年利がどうなってるか未知数だ……。

【番外編】財産分与を利用する

財産分与で受け取った財産は、原則として課税されない。

財産分与の対象となるものは、預貯金や購入した住宅・マンションといった不動産、退職金など。

で、財産分与とは、夫婦が結婚後に協力して築いた財産を、

離婚時

に公平に分け合う制度。手順は次のとおり。

- 財産となる物をリストアップ

- 財産額が確認できる資料を準備

- リストに金額記入して分与額計算

- 財産にローン返済中の不動産が含まれるときは金融機関に相談する

- 財産の総額がだいたい1:1になるよう話し合いをする

- 話し合いがまとまったら離婚協議書を作る

- 財産を移転する

これで一旦、相方の名義口座に資産を移転して、再婚する……。

って手を考えたんだけど、可能なのかデメリットは何か?が分からない。

おわりに

NISAの非課税はサラリーマンで副業してない人にはオススメな仕組み。

個人事業主や経営者は金があるなら自分の事業に投資する方が得だろう。

今回の内容は計算と理解があってるのか……いまいち自信がない。

新NISAの贈与税を金融庁はどう考えているのだろうか?

今回の件で、生前贈与は早めにしておくに限ると思った……。

蛇足だが、非課税投資枠である360万円ちょうどの積立設定をした場合、分配金の再投資により12月に積立額が非課税投資枠を超えることとなり、この分の積立は特定口座(特定口座が未開設の場合は一般口座)で積立られることになる。

知らなかった……。