四季報に出ている日本の企業を見ると、サラリーマンの限界は800万円~1000万円です。

転職サイトの求人も、この給料が限界として提示されます。

役職でなく1200万円越えしたい場合は、テレビ局・広告業界除けば外資系ぐらいしか選択肢がありません。

- ソニー就職(年収900万円)→日立転職(年収800万円)

- 日本IBM転職(年収900万円)→デロイト転職(年収1000万円)

日本企業は転職しても給料は上がりません。

そうなると、家族にも頭が上がりません。

独自調査により、世帯収入で1500万円を越えるには、次の方法しかないという理解です。

- ダブルインカム

- 起業

- 投資

- スーパーサラリーマン

現在、投資の勉強を続けてますが、この先に未来があるの分かりません。

5月の連休から3ヶ月間かけてテクニカル指標や、うねり取り投資を調査しています。

で、この3ヶ月の利益は、

-8万円

です・・・。

なにも得てない・・・。

うねり取り投資とは?

おさらいです。プロも使う投資手法は、次の3つです。

- うねり取り手法

- さや取り手法

- つなぎ手法

「うねり取り」で大事なのは「分割売買」「銘柄の絞り込み」です。

チャートを見てうねりの底値で買うことを心掛け、それを「分割売買」で買います。

昭和、平成に書かれた書籍全てに共通する内容でした。

ただし違うのは、利用するツール、分割タイミング、分割数、うねりの定義です。

今回は上岡正明氏の手法を取り上げます。

上岡正明氏のうねり取り手法

上岡正明氏は現役の起業家で、アベノミクスの恩恵もあり株で1億円稼いだ方です。

書籍の中身は最近の「How to本」的な書き方なので、数時間で読み終える事が可能です。

上岡氏の売買履歴も掲載されており、実践的な内容となっています。

必要と書かれている技術は次の4つです。言い方は違えど、古典のうねり取り手法と一緒です。

- 1) うねりチャート底値買い

- 2) 分割売買

- 3) 銘柄をロックオン

- 4) 3つのスキルの組み合わせ

具体的な中身は?

古典の手法より簡単です。

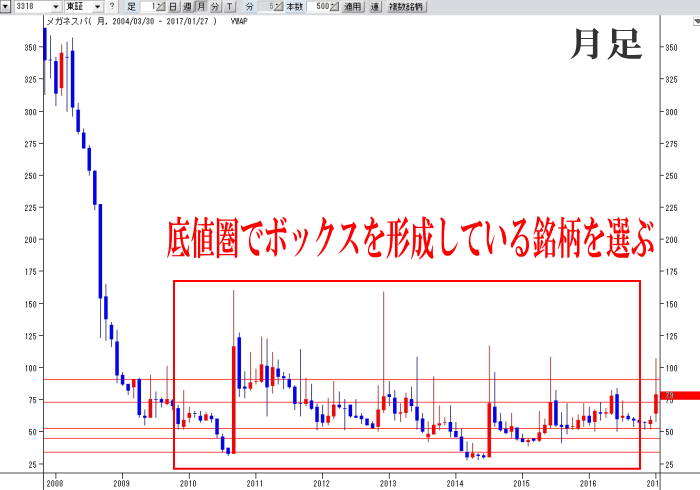

- 1) ボックス相場でうねりとなっている銘柄(推奨22銘柄も掲載されてます)を探す

- 2) なるべく下層のボックス相場圏に放置された銘柄を選ぶ(下がっても精神的な負担が少なく、上昇率が高いため)。

- 3) 分割購入タイミングは3カ月か半年を置く(上限4分割。1、2、1、2)

グラフを手書きしたり、波動を読むなどの事前準備は多くありません。

酒田五法や、ローソクチャートの見方を覚える等の知識も不要です。

その他の格言は次の通りです。

- 分割購入の上限は4分割。1、2、1、2

- 最後の2を突っ込む前に3日間瞑想しろ

- 休むも相場、相場は逃げない。動かないともったいないと欲を出すな

- 常に動いていたら必ず負ける

- 新興市場に手を出すな、欲を出すな

- 空売り比率30%以上、暴落レシオ80以下から、最初の1の買い出勤

- トータルで8%~12%、最大でも15%ぐらいの上昇率になったら売る

- 未来は予測するものではなく、準備して待つ

- 小さな暴落は年に1度、暴落は3年に1度、大暴落は10年に一度を忘れずに相場に挑む

上岡氏が考える分割売買

株で継続的に勝つためには、市場がもつ不確実性をかぎりなく排除する必要があります。

この分割売買は9割の上級者がおこなっている投資の基本で、2つの感情(欲望と恐怖)を、技術によって同時にコントロールします。

分割売買の方法は、ここぞというチャンスで一度に買わずに、あらかじめ資金を分割するだけです。

技術が安定していないうちは、買いを入れるのが早くなりがちです。

お互いの打ち手が、くっつき過ぎた悪い手にならないように気をつけましょう。

くっつき過ぎだと分割してもリスク回避になりませんし、なにより下落したときに大きな損失になってしまいます。

上岡氏の考えるつなぎ手法

プロの相場師も先々の動きは読めません。

相場を読み間違えてもプロは次のように返答します。

「あれね、はずれちゃったよ。だから、つなぎの売りを入れておいた。今はそっちの利益が乗って大きいの」

当たるか外れるか、その二択しかなければ、勝率はつねに半々です。

それ以上にも、それ以下にもなりません。つまりギャンブルと同じです。

株の上級者やプロは、当たろうが外れようが、つねに勝てる状況を作り出します。それが最強の必勝カードとのことです。

上岡氏の考える手仕舞い

売りは一括でよいです。

売りそびれて、現金化できないことほど後悔すべき(次の下落で買い出勤できないため)で、あとの上昇で後悔する必要はありません。

その他のポイント

チャートは政治、経済、企業の財務面ばかりを反映しているように見えて、実は投資家の心理状況をありありと描いています。

日週月足は、次のように着目します。

月足・・・企業業績や政府の政策を反映

週足・・・心理と業績の両方を反映

日足・・・企業の業績よりも、投資家の心理が色濃く反映

また、次の指標にも注意します。

- チャート(ローソクチャート)

- 上昇トレンド

- 下落トレンド

- うねりと循環

- ボックス相場とサポートライン、レジスタンスライン

- 暴落レシオ

暴落レシオは、次の計算式で求められます。

25日間の値上がり銘柄数の合計÷25日間の値下がり銘柄数の合計×100

計算で出た数字の単位は%で、これが120%を超えると「買われすぎ」となり高値警戒、70%を切ると「売られすぎ」と判断し買いのチャンスと捉えます。

※ システムトレードツールprotraでは、基本的に複数の銘柄を同時に扱うシステムを記述できません。そのため、TIlibは複数の銘柄から計算する指標を提供していません。

感想

2006年頃に出版されて読んでいれば、今の人生違ったかもしれません・・・。

と、思うと同時に売買履歴には疑問が残ります。

楽天証券の売買履歴を掲載した・・・と記載されてますが、売却履歴になっており、銘柄の購入日が掲載されてないです。

購入額は掲載されてますが、これでは肝心のうねり取りの分析ができないです。

とはいえ、概念としては、うねり取り手法の中では一番手軽なやり方です。