前回、企業DCの各商品の利回りを紹介した。

その際、企業DCを再確認していたら「投資行動を確認」という項目を発見したので見てみた。

確認すると、僕は2012年5月に企業DC開始している。

国内・外国・新興国株で数100万円の損をした人間には確定拠出年金制度は怖すぎです。

全く運用しない場合の損失は月々幾らなのでしょうか?教えてください・・・

この時は債券と定額貯金にしたと思う。

そして、2013年に山崎元氏のセミナーを聞き、「全世界株(オルカン)」が良いと教えを得た。

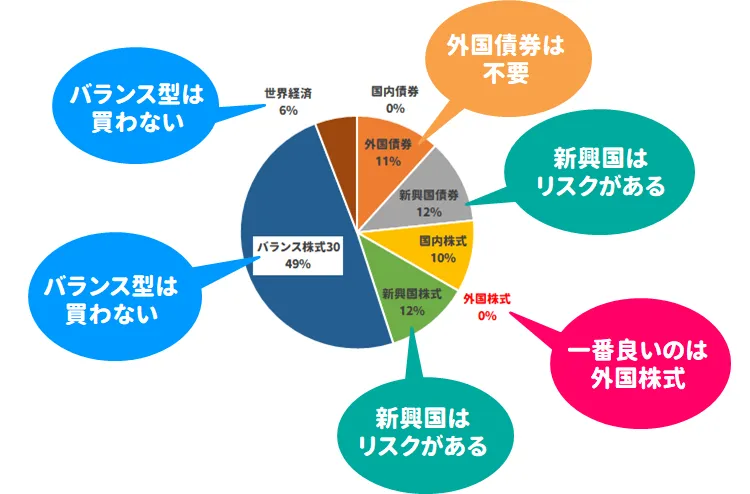

- 1資産1商品でシンプルに選ぶ

- バランス型は買わない(手数料が増えてしまう)

- 信託報酬が安い方がよい

- 外国債券は不要(為替リスクがある)

- 国内、外国は年々連動しているが1割程度のリスク分散にはなる

- 新興国はリスクある

- 外貨預金は手数料が多いからダメ

- 外貨預金は銀行なので安心するかもしれないが、明らかにダメな商品

- アクティブ運用の平均はインデックス運用に勝らない

- あなたの企業DCから選ぶなら外国株式が良い

で、翌年2014年の僕のポートフォリオを「投資行動を確認」から知ることができる。

全く山崎元氏を信じてないwwww

債券や貯金からバランス型に変えたのは山崎元氏ではなく、会社の同期のアドバイスに従ったのが大きい。

当時の僕に今の僕が次のように100回忠告しても聞かなかっただろう。

放っておいても世界経済は成長していく。時間を空費していつまでも投資を先延ばしにするのが最大のリスクだ

振り返れば、人のアドバイスを今までずっと無視してきた人生だった。

30代前半はアフィリエイト等の副業こそ正しいFIREへの道だと思っていたし、30代後半はシストレによる短期売買により株価暴落に対処することが重要と考えていた。

過去には「不動産投資」「豪ドル建て」「街コン主催」「仮想通貨」を勧められた事はあるけど、全て断ってしまった。

ちなみに彼らは今では全員 億り人。

理解はできる。今でも怖いものは怖い。

長期投資で億り人になる人の利点は、それまでの経験から「暴落への対処・耐性メンタルも身についている」。これが何よりの財産だ。

少額でも体験してみる事が何より重要かな。

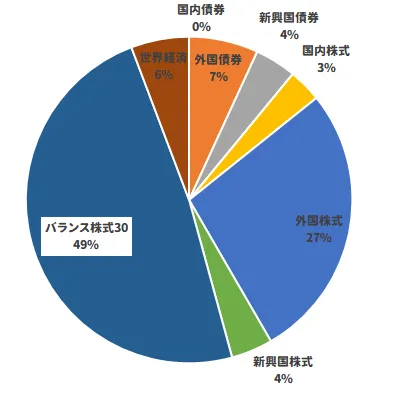

2016年3月から

過去データを見ると、ようやくオルカンを購入したようだ。

この時期は企業DCに入っている額はトータルで35万円程度。

投資のセンスがないためバランス型を50%保有しつつ、25%を外国株、残りを債券や国内株で分散している。

山崎元氏の忠告には従ってないけど、今見てもそこまで偏ってる訳じゃない。

2019年12月から

そんな折、「2019年12月から年金全てを企業DCに移行する」とアナウンスを受ける。

会社で恒例の確定拠出年金の運用再検討があった。

信託報酬1.00%の商品って・・・、30年投資して元本の30%もコストで持ってかれるのか。

なぜ、自分で投資システム作ろうとしてるのに、証券会社に報酬払って資産運用させなきゃいけないのか・・・。

確定拠出年金で賢い商品選択は「信託報酬が最安インデックスを分散購入」ぐらいかと・・・。

上がるか下がるか分からない商品に信託報酬出して運用するのは馬鹿げてる。と言ってる。

間違っては無いけど「インデックス投資は勝者のゲーム」ぐらいは読んでおく必要があったね。この頃ならユーチューブ見るだけでも多くのコンテンツがあったはず。

そんな折、会社の先輩(現・部長)が、私に企業DCで何に投資すべきか質問してきた。

僕「えぇ?今までずっと損している僕に聞きますか?」

僕「であれば、『山崎元』氏オススメしていた『外国株』が良いかと思います」

おい、まじかよ。信じるのか……

オルカンを人に勧めて自分が購入してないもの申し訳ない。

そして先輩が儲かったら悔しい……という気持ちでオルカン比重を増やした。

加えてバランス型ファンドを減らし、山崎元氏の教えに近づける。

「債券:株式」の比率が「50:50」のポートフォリオ。これはこれで正しい。

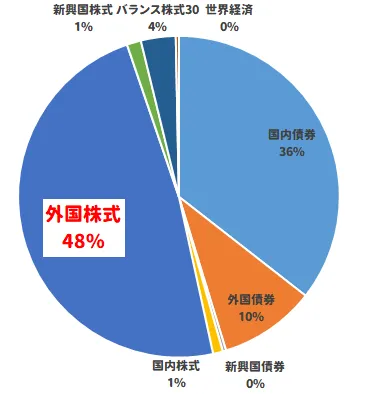

2021年5月から

ようやくオルカンに頭が変わっていく。まだ外国株(オルカン)=アメリカ株だと勘違いしているけどね。

最近はバフェットの言うとおり「S&P500」で良いんじゃない?とも思えてきた。

少なくとも確定拠出年金などは全てアメリカ株にしておこう。

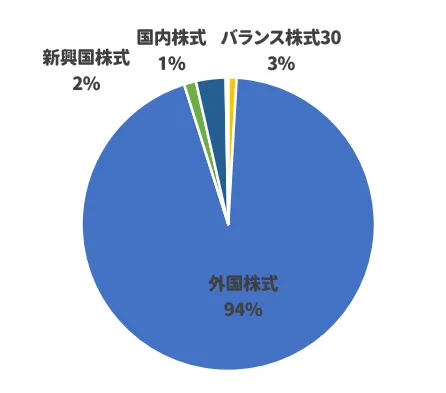

2022年3月から

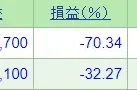

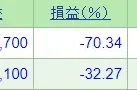

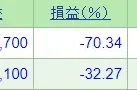

資産を確認すると、オルカンで12%の利益が出ていた。

そして債券はマイナスだった。

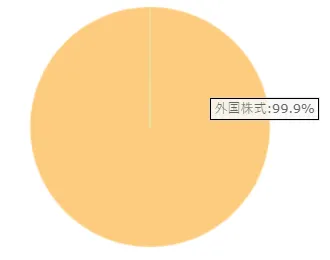

この結果に衝撃を受けて、2022年3月から全資産を世界株(オルカン)に移管した。

丁度、同じ時期に特別口座でもS&P500やオルカンを買い始める。

僕の閉じ切っていた貯金というツボミは、9年の歳月を経て、ようやく利益を生むインデックス投資へと花を咲かせた。

おわりに

僕の2024年7月現時点の企業DCの利益は100%(利回り17.6%)を超えている。

なぜもっと早く(30代から)やってなかったのか……

と毎日嘆いているが、軌跡を書き出すと、私のメンタルが成長するのに9年間必要だった……と分かった。

なお、インデックス投資全般の軌跡は以前まとめたことがある。