2019年頃は投資で年利5%すら難しいと思っていた。今年の年始にも10%を目標と日記に書いてる。

株式には年率5%以上で成長するパワーがある。

15年以上の長期投資なら元本割れのリスクも低くなる。

そして複利を舐めていた。

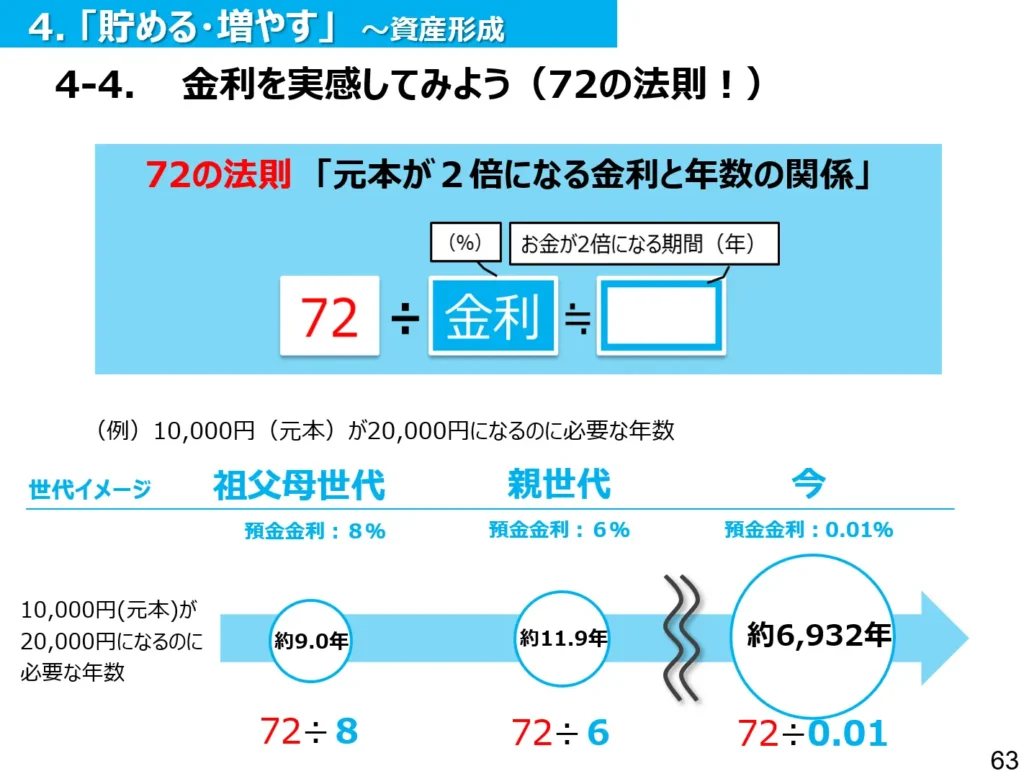

簡単な計算でお金が2倍になる期間が簡単にわかる便利な算式

それが「72の法則」。

72 ÷ 金利 ≒ お金が2倍になる期間 (年)

[引用] 高校向け 金融経済教育指導教材/金融庁

- 1%で運用:72÷1=72 約72年必要

- 2%で運用:72÷2=36 約36年必要

- 3%で運用:72÷3=24 約24年必要

- 4%で運用:72÷4=18 約18年必要

- 5%で運用:72÷5≒14 約14年必要

- 6%で運用:72÷6=12 約12年必要

- 7%で運用:72÷7≒10 約10年必要

- 8%で運用:72÷8=9 約9年必要

- 9%で運用:72÷9=8 約8年必要

- 10%で運用:72÷10≒7 約7年必要

- 12%で運用:72÷12≒6 約6年必要

- 14%で運用:72÷14≒5 約5年必要

- ….

ようするに、投資金が5,000万円あれば年利5%でも14年後には元本合わせて1億円となる!

夢がある!問題は5,000万円の現金確保だけどね。

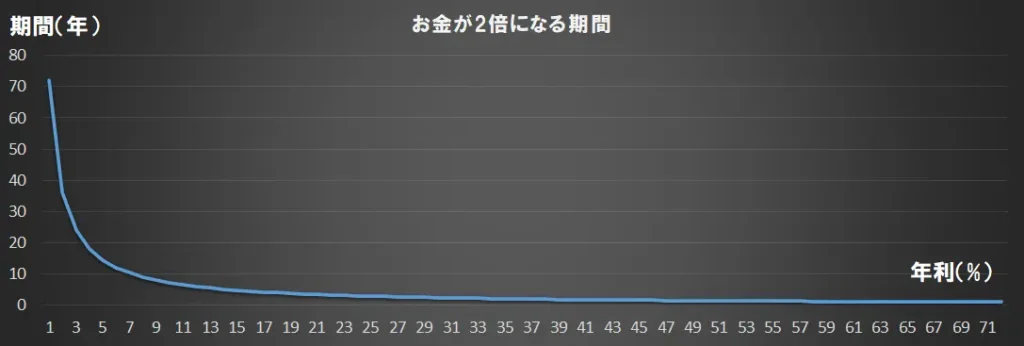

「72の法則」をグラフにしてみると、対数関数なんだよね。

つまり、ある程度までいくと年利レベルを頑張って1%高めても、どんなに早くても資産の2倍には5年程度の歳月が必要だってことだ。

そもそも「ドルコスト平均法や複利って誰の発明なのさ?」「72の法則の72ってどこから来たの?」という疑問を調査したよって話。

日本のブログを調査する限りは、幾つかの疑問に対してはを言及している人は皆無だった。

「72の法則」は実は「69の法則」が正しい

みんな大好き「数学」のお話。

予定利回りを![]() (%)、運用年数を

(%)、運用年数を![]() (年)とし、複利計算で倍になる時の式は、次のようになる。

(年)とし、複利計算で倍になる時の式は、次のようになる。

![]()

次に、これを対数で表すと次式になる。

![]()

これを底の変換公式でそれぞれ自然対数(![]() )に変換すると次式になる。

)に変換すると次式になる。

![]()

分子と分母に次のように近似式を代入する。

![]()

ただ「69」は約数が少ないなど使い勝手が悪いようで「72」が普及したらしい(このため「69の法則」などもある)。

「人類最大の発明は複利」とアインシュタインは言ってない

で、次に「複利」。

「複利」は「紀元前2000年ごろに古代バビロニアで発明」「ローマ法にも記述が見られる」とか書かれているが、調べてみると実は約4600年の歴史を持っていた。

紀元前3800年ごろ、メソポタミア南部に世界最古の都市文明を築いたシュメールの人々は当時の思考や事跡などを粘土板に刻み残した。

その中に「複利計算」が含まれているらしい。

また、アルバート・アインシュタインが1916年に「人類最大の発明は複利である」と語ったらしい。

原文を読んでみよう。

複利は人類による最大の発明だ。 知っている人は複利で稼ぎ、知らない人は利息を払う

(“Compound interest is man’s greatest invention. He who understands it, earns it. He who doesn’t pays it.”)

これが真なら彼は37歳であり、一般相対性理論を発表した年になる。

さらに彼は1919年に離婚をしている。

複利を絶賛評価した1916年は、ちょうど慰謝料や養育費のことなどで調停中。

「もっと早くから、複利で資産運用しておけば良かった・・・」

などと考えた結果の言葉だったのかもしれない。

また受賞も決定して無い「ノーベル賞の賞金」を渡す事で離婚が成立したらしいので、お金に困ってたのだろう。

というのは冗談で、案の定、海外のサイトを調査した結果、アインシュタインが言ったかどうかの真偽は怪しそうだ(quote investigatorでも発見できず)。

「ドルコスト平均法」の提案者はベンジャミングラハム

定義は定期的に (毎月など) 同じ購入額 (1万円など) で金融商品を買い付ける方法で、定額購入法とも呼ばれる。

投資のリスクを抑える手法として1940年代にアメリカで開発されイギリスでは「ポンド・コスト平均法」と呼ばれる。

程度はググったら日本語で出てきた。

そして海外のサイトをググったら詳細が分かった。

ドルコスト平均法(Dollar cost averaging (DCA))の最初の一般的な定義は、ベンジャミングラハムの 1949年に発行された「賢明なる投資家(The Intelligent Investor)」。

「賢明なる投資家」は「割安株」の見つけるための書籍(1ドルの価値のあるものを50セントで買うという手法)だけだと思っていたが、投資の基本原理を記したものだったのか……

まとめ

まとめは表題とおり。

投資の複利で稼ぐ調査をしていたはずなのに、いつの間にか癖で語源を調べてしまった……。

いつも脱線ばかりしているから儲けられてないんじゃない?

上司にも「お前は目的がよく混ざる」と言われたわww